La reforma del régimen de las sociedades patrimoniales en 2014 incorporó, como socios a computar a los efectos de evaluar la patrimonialidad de una sociedad, a las personas jurídicas. Ahora bien, como se expone en este post, no en todo caso.

La reforma del régimen de las sociedades patrimoniales en 2014 incorporó, como socios a computar a los efectos de evaluar la patrimonialidad de una sociedad, a las personas jurídicas. Ahora bien, como se expone en este post, no en todo caso.

Hasta la reforma del Impuesto sobre Sociedades que entró en vigor en los territorios forales vascos en el año 2014 una sociedad que tuviese como socio a una persona jurídica no podía tener la consideración de patrimonial: el 100% del capital social debía estar en manos de personas físicas para que la sociedad pudiera ser patrimonial.

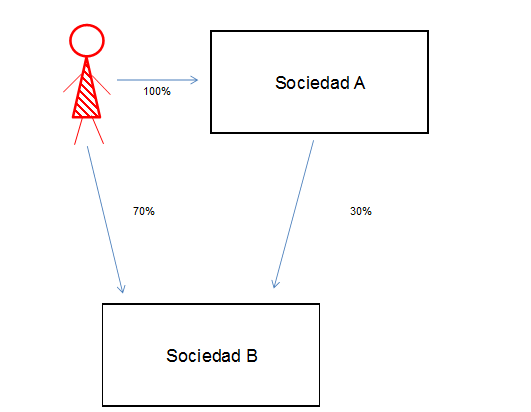

Así, en la estructura que figura a continuación, la sociedad B no podía ser calificada como patrimonial, con independencia de la composición de sus activos:

Ahora bien, la reforma del año 2014 supuso una completa reformulación en cuanto a la calificación de una sociedad como patrimonial. Una de las tres condiciones que ha de concurrir desde entonces en una entidad para tener la consideración de patrimonial es que, al menos, el 75% de los socios sean:

- Personas físicas.

- Personas jurídicas (entidades) que sean patrimoniales.

- Cualquier otra persona jurídica (entidad) que, no siendo patrimonial, esté vinculada fiscalmente a esas personas físicas o sociedades patrimoniales.

La estructura del gráfico previo ya no sirve para evitar la patrimonialidad por incumplir el requisito relativo a los socios. Ya sea porque la sociedad A sea patrimonial o porque es vinculada fiscal a una persona física que participa en la sociedad B, en ambos casos el 30% en que participa en la sociedad B se tiene en cuenta para computar el requisito relativo a los socios.

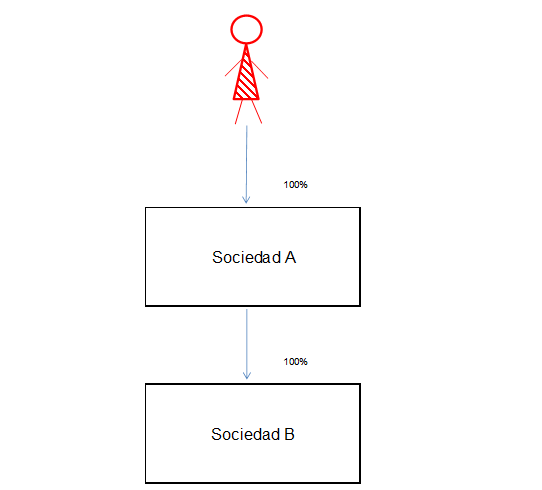

Veamos el resultado de una posible reestructuración:

¿Es la sociedad A un socio que “contamina” a la sociedad B el requisito relativo a los socios para evaluar su posible patrimonialidad?

Si la sociedad A es una sociedad patrimonial, sin lugar a dudas.

Si la sociedad A no es una sociedad patrimonial, ¿su vinculación fiscal a la persona física se tiene en cuenta a estos efectos? La respuesta (de la Hacienda Foral de Álava, publicada el 12 de enero de 2018) es:

NO. Solamente se deben tener en cuenta las participaciones de otras personas jurídicas no patrimoniales cuando sean vinculadas fiscales a las personas físicas o sociedades patrimoniales que participen en la sociedad cuya patrimonialidad se analiza. Dicho de otra forma, en la medida en que en la sociedad B no participen ni personas físicas ni personas jurídicas que sean sociedades patrimoniales, no se debe tener en cuenta ningún otro socio, por mucho que presenten relaciones de vinculación fiscal con personas físicas o entidades patrimoniales.