Como les informábamos a través de nuestra reciente alerta, Bizkaia y Gipuzkoa acaban de trasponer la “Directiva ATAD 2”. El objeto principal de las medidas aprobadas es la de impedir que se produzcan las conocidas como «asimetrías híbridas», situaciones en las que diversas calificaciones jurídicas en distintos países pueden conducir a supuestos de desimposición.

Aunque, a priori, parezca que los supuestos contemplados son muy específicos, la nueva regulación puede afectar a los contribuyentes en más ocasiones de las esperadas. Veamos algunos ejemplos.

Deducción de un gasto sin inclusión de un ingreso

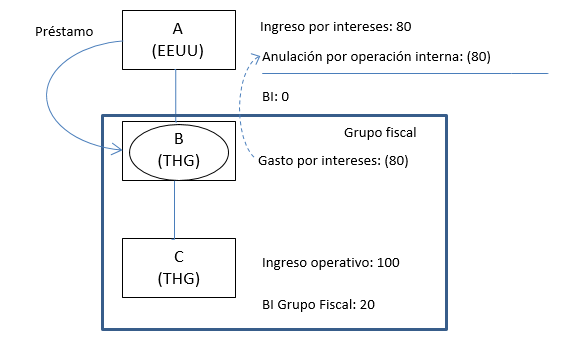

Esta situación se puede producir, entre otros supuestos, cuando una entidad recibe una calificación jurídica distinta en su propia jurisdicción y en la jurisdicción de su matriz. Imaginemos, por ejemplo, una sociedad guipuzcoana que es considerada contribuyente del Impuesto sobre Sociedades del territorio histórico pero que, en la jurisdicción de su matriz, es considerada transparente a efectos tributarios. Si esta entidad realiza pagos por intereses a su matriz, el gasto sería, en principio, deducible en Gipuzkoa, mientras que el ingreso correlativo podía ser ignorado en sede de su matriz:

Con la modificación aprobada, el gasto registrado por B sería no deducible en Gipuzkoa, si el ingreso no tributa en la jurisdicción de su matriz. Esta situación no es infrecuente en caso de filiales de matrices estadounidenses que, por ejemplo, pueden optar por considerar a algunas de sus filiales como transparentes fiscales (disregard entities). Por tanto, conviene revisar la calificación que los grupos estadounidenses hayan hecho de sus filiales guipuzcoanas o vizcaínas.

Doble deducción de un gasto

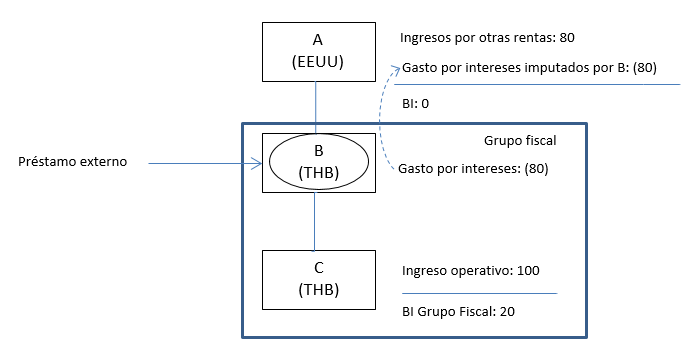

Partimos también aquí de una diferente calificación jurídica de una entidad en su propia jurisdicción y en la de su matriz. La diferencia reside en que, en este caso, la filial registra un gasto por una operación con un tercero, gasto que también podría imputarse por transparencia a su matriz:

De forma similar al caso anterior, tras la modificación de la norma, el gasto registrado por la sociedad vizcaína B sería no deducible, si el mismo gasto se ha deducido por transparencia en sede de su matriz (por ejemplo) estadounidense.

Establecimientos Permanentes (EP)

Se pueden producir efectos similares en las operaciones realizadas con o por un EP. Por ejemplo, así puede ocurrir si un EP genera gastos que son compensados con ingresos de otras entidades del grupo fiscal en el que está integrado el EP y, al mismo tiempo, esos gastos son imputados a su casa matriz.

Dado que, como regla general, las rentas negativas procedentes de un EP son deducibles para los contribuyentes forales vascos, conviene revisar el tratamiento de las rentas negativas obtenidas por dichos EP en la jurisdicción en que operen.

Instrumentos financieros híbridos

Finalmente, conviene referirse a los instrumentos financieros híbridos, que pueden dar lugar a un gasto que se califique como financiero en la jurisdicción del emisor, mientras que el ingreso se pueda considerar dividendo en la jurisdicción del tenedor del activo.

Así puede suceder, por ejemplo, con determinados bonos convertibles. En estos casos, la Norma Foral del IS podrá denegar la exención por los ingresos calificados como dividendos por un inversor guipuzcoano o vizcaíno.

Hemos señalado solo algunos de los posibles supuestos que pueden afectar a nuestras empresas tras la trasposición de la Directiva (y que pueden afectar, por ejemplo, a inversiones realizadas mediante figuras como las “Kommanditgesellschaft” –KG- alemanas o las Limited Liability Companies – LLC- estadounidenses, entre otras). En algunos casos, los efectos pueden ser recuperados en ejercicios posteriores, pero en otros serán definitivos.

Por lo anterior, aconsejamos revisar en detalle los acuerdos internacionales adoptados por las empresas, así como la estructura de los grupos a los que pertenecen.