Interpretación foral en cuanto a la aplicación del límite en la deducción de los gastos financieros derivados de deudas destinadas a la adquisición de participaciones.

Interpretación foral en cuanto a la aplicación del límite en la deducción de los gastos financieros derivados de deudas destinadas a la adquisición de participaciones.

Como recordarán, los Territorios Históricos del País Vasco introdujeron con efectos desde el 1 de enero de 2018, un nuevo régimen a la limitación de la deducibilidad fiscal de los gastos financieros en el Impuesto sobre Sociedades.

Resumidamente, ese nuevo régimen:

- Establece un límite general a la deducibilidad de los gastos financieros, considerando no deducibles los gastos financieros netos que superen el 30% del beneficio operativo del ejercicio. Todo ello, con una franquicia mínima de 3 millones de euros.

- Además, con objeto de limitar la deducibilidad fiscal de gastos financieros derivados del endeudamiento obtenido para la adquisición de participaciones en una sociedad, establece una limitación adicional que resulta aplicable cuando, en los cuatro años siguientes a la adquisición de una sociedad, esa sociedad adquirida, u otra, se fusione con la adquirente o se incorpore al grupo de consolidación fiscal del que forma parte la adquirente.

En estos casos, dichos gastos financieros quedan sujetos, además de al límite general descrito, a un límite especifico del 30% del beneficio operativo de la propia entidad que realizó la adquisición, sin incluir los beneficios operativos de las entidades fusionadas y/o incorporadas al grupo fiscal.

Esto es, se trata de impedir que los gastos financieros vinculados a la adquisición se puedan deducir fiscalmente con el beneficio operativo de las entidades adquiridas.

Este límite adicional no será aplicable:

- En el periodo impositivo en que se adquieran las participaciones, si el endeudamiento derivado de la operación no excede del 70% del precio de adquisición.

- En los periodos impositivos siguientes, si dicha deuda se minora, desde el momento de la adquisición, al menos en la parte proporcional que corresponda a cada uno de los 8 años siguientes, hasta que la deuda quede reducida al 30% del precio de adquisición.

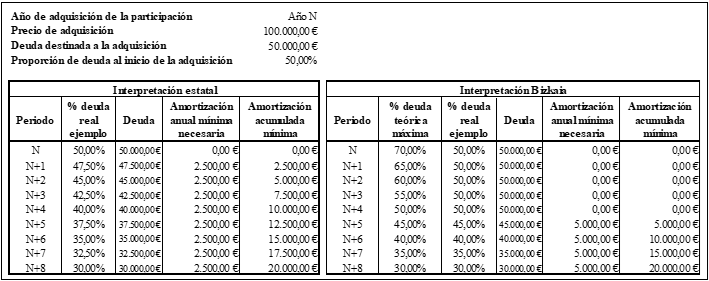

Ahora bien, la norma del impuesto no contempla el modo en el que procede calcular dicha minoración de la deuda, existiendo únicamente algún pronunciamiento de la Dirección General de Tributos exigiendo la reducción proporcional de la deuda en 8 años, hasta alcanzar el 30% del precio de adquisición (es decir, amortización anual mínima = [(deuda de adquisición – (precio adquisición x 30%)) / 8]).

Pues bien, la Hacienda Foral de Bizkaia, en una reciente consulta (número 065-20), se separa del criterio administrativo estatal, y entiende que se debe atender a una reducción proporcional anual “teórica”, considerando el límite máximo de endeudamiento contemplado en la norma (esto es, el 70% del precio de adquisición), de modo que la deuda máxima pendiente en cada uno de los años sucesivos no podría ser superior al 65%, 60%, 55%, … del precio de adquisición (esto es, considerando una reducción anual del 5% del precio de adquisición [(70% – 30%) / 8]), sin que sea necesario realizar amortización alguna en la medida en que el endeudamiento anual quede por debajo de dicho umbral.

Entendemos que la interpretación de la Hacienda Foral responde de mejor manera a la finalidad perseguida por la norma del impuesto, teniendo en consideración aquellos supuestos en los que el contribuyente no agota el límite máximo de endeudamiento para la adquisición de otra sociedad.

Para una mejor comprensión de ambas interpretaciones, se facilita a continuación un ejemplo:

A la vista de lo expuesto, sería recomendable una revisión del tratamiento fiscal del gasto financiero asociado a este tipo de estructuras de adquisición.