La reforma del Concierto Económico recientemente acordada ha establecido por primera vez un mecanismo para asegurar el ajuste bilateral en la valoración de las operaciones vinculadas entre personas y entidades de normativa común y foral.

La reforma del Concierto Económico recientemente acordada ha establecido por primera vez un mecanismo para asegurar el ajuste bilateral en la valoración de las operaciones vinculadas entre personas y entidades de normativa común y foral.

Cuando el pasado día 19 de julio se dio a conocer el acuerdo para la reforma del Concierto Económico alcanzado en la correspondiente Comisión Mixta, se dio publicidad principalmente a determinados aspectos relativos al ámbito de aplicación de la normativa foral del impuesto sobre sociedades. Sin embargo, la reforma recoge otras novedades. A nosotros nos ha parecido especialmente significativa la relativa al tratamiento de la valoración de operaciones vinculadas cuando en dichas operaciones son partes personas o entidades sujetas a la inspección tributaria de diferentes administraciones, estatal y forales.

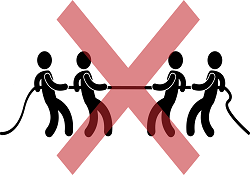

Sabido es que los ajustes de valoración en operaciones vinculadas pueden suponer una doble imposición si se practica un ajuste al alza en una de las partes de la operación, sin efectuar el correlativo ajuste a la baja en la otra parte. De ahí que la normativa del impuesto sobre sociedades prevea por regla general la realización de ajustes bilaterales –al alza para una de las partes, y a la baja para la otra. Ahora bien, ¿qué ocurre cuando cada una de las partes de la operación se encuentra sujeta a la inspección de una administración tributaria distinta? En tales casos, no es infrecuente que la valoración efectuada por una de las administraciones tributarias no sea compartida por la otra. La consecuencia es una doble imposición.

En las operaciones internacionales, para evitar este resultado existen varios mecanismos para obligar a las administraciones tributarias de los diversos Estados competentes a llegar a una posición común en cuanto a la valoración de la operación. Entre tales mecanismos se cuentan el Convenio de Arbitraje, y los procedimientos de arbitraje previstos en determinados convenios fiscales. El primero es aplicable con los países de la Unión Europea; los segundos son por el momento escasos, pero deberían extenderse a más países a medida que entre en vigor el Convenio Multilateral.

Así, se daba la paradoja de que nuestro ordenamiento jurídico preveía mecanismos para resolver los conflictos de valoración que pudieran darse entre las administraciones tributarias de España y de otros Estados, pero no contaba con un procedimiento previsto de manera específica para resolver dichas diferencias cuando se producían entre la administración estatal y las forales.

Dicha situación estaba dando lugar a supuestos de doble imposición y discriminación de las entidades sometidas a normativa foral, dada la postura de la Agencia Tributaria de efectuar ajustes de valoración de forma estrictamente unilateral. A este respecto, algunos pronunciamientos de la Junta Arbitral (8/2012, A1/2015) solo ofrecían soluciones muy limitadas.

Y es precisamente esta laguna la que la reforma del Concierto viene a cubrir.

Para ello se establece un procedimiento(1) consistente esencialmente en:

- La administración que está comprobando a una de las partes deberá informar a las otras administraciones afectadas, exponiéndoles la valoración que considera procedente.

- Si estas otras administraciones no formulan observaciones en el plazo de dos meses, la valoración propuesta vinculará a todas las administraciones.

- En caso contrario, la cuestión se traslada a la Comisión de Coordinación y Evaluación Normativa y, si en esta no se alcanzase un acuerdo en el plazo de dos meses, pasará a la Junta Arbitral.

- La resolución de la Junta Arbitral vinculará (salvo el posible recurso al Tribunal Supremo) a todas las administraciones, que deberán, en su caso, practicar las regularizaciones que procedan en base a la misma.

De este modo se asegura que las regularizaciones tributarias que en su caso se dicten por las diversas administraciones tributarias se basen todas en una misma valoración, evitándose así los casos más flagrantes de inseguridad jurídica y doble imposición a los que hasta ahora se veían expuestos los contribuyentes (y todo ello sin perjuicio de la posible impugnación de dichas regularizaciones por parte del administrado).

Es de esperar que en breve las Diputaciones Forales de Álava, Bizkaia, y Gipuzkoa regulen mecanismos similares para coordinar, cuando sea necesario, sus actuaciones de comprobación en materia de valoración de operaciones vinculadas. Pero igualmente es de temer que, lamentablemente, quede una asignatura pendiente, la de la necesaria coordinación entre las haciendas forales de la Comunidad Autónoma Vasca y la navarra, dada la inexistencia de órganos de coordinación y arbitraje entre ambas.

- Este procedimiento también se aplica en supuestos de repercusión de tributos entre contribuyentes sujetos a la inspección tributaria de administraciones diferentes.